Бухгалтерам, юристам, руководителям ип, ооо. Как заполнить декларацию по ндс Нд по ндс за 4 квартал

Каждая компания в любой момент может столкнуться с необходимостью сдачи нулевой декларации по НДС за 3 квартал 2017 года. Когда она предоставляется? Какие листы заполнять? Для нулевой декларации по НДС действуют особые правила. Расскажем о них и приведем образец нулевой декларации.

Обязанность

Сразу скажем, что сдать нулевую декларацию НДС в 2017 году это именно обязанность, а не право организации. Возникает она при наличии двух условий:

- компания работает на общей налоговой системе;

- за квартал деятельность отсутствовала.

Таким образом, сдать нулевую декларацию НДС, в том числе за 3 квартал 2017 года, все равно придется. Актуальный бланк можно скачать с .

Что заполнять

Целиком форма отчетности по НДС приведена в первом приложении к приказу налоговой службы от 29.10.2014 № ММВ-7-3/558. Однако сдавать нулевую декларацию по НДС за 3 квартал 2017 года со всеми листами отнюдь не нужно. Достаточно сдать две составляющие:

- титульный лист;

- первый раздел.

Этого требуют правила заполнения такой отчетности. С практической точки зрения объяснить это просто: налоговикам в инспекциях не нужен излишний электронный хлам в виде соответствующих избыточных файлов (листы нулевой декларации по НДС с прочерками).

Как заполнять

Кстати, заполнение нулевой декларации по НДС происходит по тем же правилам, что и отчетности с показателями деятельности. Например, в строках, которые вы заполняете, информацию вносят с первой ячейки. А затем ставят прочерки: столько, сколько нужно.

После заполнения титульного лист в первом разделе вносят обязательные реквизиты: ИНН, КПП, ОКТМО. Разумеется, оба листа надо подписать и проставить даты их оформления.

Когда сдавать

В отношении нулевой декларации НДС в 2017 году действует общее правило: отправить ее в ИФНС нужно успеть до 25-го числа включительно после окончания квартала. То есть, например, за третий квартал 2017 года – не позже 25 октября. Поскольку этот день приходится на среду – обычный рабочий день, то никаких переносов не будет.

Если отправить нулевую декларацию по НДС позже этой даты, ждите штрафа в 1000 рублей по п. 1 ст. 119 НК РФ. Некоторым компаниям его удается снизить. Например, помогает довод, что просрочка составила всего пару– тройку дней. Судебная практика в этом вопросе на вашей стороне.

Как сдавать

С недавнего времени существует только один вариант отправки отчетности по НДС – исключительно по «электронке» через ТКС с помощью спецоператора. Если пойдете наперекор данному предписанию и сдадитесь по старинке – на бумажном бланке в письме с описью – налоговики автоматически сочтут, что отчетность вы не сдали. Такова позиция закона.

Более того: если инспекция не увидит от вас отчетность по налогу, в том числе нулевую декларацию по НДС , вас не только оштрафуют, но и имеют полное право заморозить счета фирмы в банке.

ЕУД как альтернатива

Плательщики вместо нулевой декларации НДС в 2017 году могут подать единую упрощенную декларацию (ЕУД). Она одобрена еще в 2007 году приказом Минфина № 62н. Условия те же: в прошедшем квартале компания на общем режиме никакую активность не проявляла. Причем, право отчитаться по данной форме прямо предусмотрено Налоговым кодексом – пунктом 2 статьи 80.

Главный плюс ЕУД в том, что можно сдаться на бумажном бланке и не заморачиваться с выходом на спецоператора. Обычно так поступают вновь образованные фирмы и стартапы.

Как для любой бумажной налоговой отчетности, подать сдать декларацию НДС (нулевую и др.) может лично глава фирмы или ее представитель по доверенности. Если по почте заказным письмом, то с описанием вложения. И, конечно, никто не запрещает самый продвинутый способ – по ТКС через оператора данных.

НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев.

Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2018 — 2 000 рублей;

- до 25.05.2018 — 2 000 рублей;

- до 25.06.2018 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558.

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2018).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2018).

- Поступил счет-фактура № 5 от 12.02.2018 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2018. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2018 году

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Сервис позволяет:

- Подготовить отчет

- Сформировать файл

- Протестировать на ошибки

- Распечатать отчет

- Отправить через интернет!

Скачать форму декларации по НДС 2019 в MS EXCEL

С отчетности за 1 квартал 2019 года действует новая форма декларации по НДС. Она утверждена приказом ФНС России от 28.12.2018 № СА-7-3/853@, вступившим в силу с 19.03.2019 года.

Декларация по НДС в 2019 году в MS Excel

Декларация по НДС за 2017-2018 годы в MS Excel

Заполняется автоматически в программе Бухсофт: Предприятие , Бухсофт: Предприниматель , а также в сервисе Бухсофт Онлайн .

Срок предоставления и сдачи декларации по НДС, уплаты налога

Плательщики НДС, налоговые агенты, а также лица, указанные в пункте 5 статьи 173 НК РФ, должны сдавать декларации по НДС и перечислять налог до 25 числа месяца, следующего за налоговым периодом по электронным каналам связи.

Напомним, декларация по НДС сдается налогоплательщиками 4 раза в год — поквартально. Поэтому подготовить и сдать ее в налоговую инспекцию необходимо четыре раза: за 1 квартал не позднее 25 апреля 2019 года, за 2 квартал не позднее 25 июля 2019 года, за 3 квартал не позднее 25 октября 2019 года и за 4 квартал не позднее 25 января 2020 года.

Что изменилось в декларации по НДС

Изменение декларации по НДС 2019 введено приказом ФНС России от 28.12.2018 № СА-7-3/853@ внесены несколько изменений. Новая декларация по НДС с 2019 года претерпела следующие правки:

- ФНС изменила все штрих-коды.

- Строки 010 и 030 раздела 3 дополнили ставками 20% и 20/120. Эти реквизиты необходимы для отражения операций, которые начались в 2018 году и закончатся в 2019 году.

- В раздел 3 также добавили строки 043 и 044. Они показывают налоговую базу и сумму налога лиц, которые отказались от НДС 0%, и участников системы tax free.

- Для указания суммы вычета таких налогоплательщиков предусмотрена строка 135. Раздел 9 дополнили стокой 036. По ней экспортеры товаров в государства - члены ЕАЭС будут указывать кода товара.

- Приложение 1 раздела 9 теперь содержит строку 116 для указания этого кода.

- В листы девятого раздела 9, где предусмотрено распределение стоимости продаж по налоговым ставкам, добавили новое значение НДС — 20%.

- Инструкция к декларации дополнена уточнениями для правильного заполнения раздела 2 покупателями вторичного алюминия и сплавов, металлолома. В приложении № 1 к инструкции появились коды операций с 1011432 по 1011443. Их используют участники системы tax free, компенсирующие выплаченный иностранцами НДС, а также реэкспортеры, которые применяют НДС 0%.

Формирование декларации по НДС в электронном виде

ФНС России приказом от 29.10.2014 № ММВ-7-3/558@ утвердила новый формат файла электронной отчетности. Номер версии настоящего формата 5.05, часть III.

В комплексных программах Бухсофт Предприятие, Бухсофт Упрощенная система и Бухсофт Предприниматель, а также в сервисе Бухсофт Онлайн можно сформировать файл электронной отчетности декларации по НДС в новом формате XML.

Сформированный файл должен быть представлен

НДС – 3-й квартал заканчивается, и скоро придется составлять декларацию и уплачивать налог. На кого, кроме налогоплательщиков НДС, будут распространяться эти обязанности? Изменилась ли форма декларации по НДС? На что обратить внимание при заполнении декларации? Кто обязан сдать ее в электронном виде, а кому разрешено сдавать формуляр на бумаге? Зависит ли срок уплаты налога от категории налогоплательщика? Ответы на эти и иные вопросы рассмотрим в данной статье.

Кому надо формировать декларацию по НДС за налоговый период

Налоговая отчетность — это документ, на основании которого по данным за промежуток времени, охватываемый этой отчетностью, происходит начисление суммы соответствующего налога к уплате в бюджет. В этом смысле не является исключением и декларация по НДС. Хотя в ней в отличие от большинства иных налоговых платежей сумма налога может быть сформирована не только к уплате, но и к возмещению из бюджета.

Налоговую декларацию по НДС за 3-й квартал 2018 года, согласно положениям НК РФ, придется создавать:

- всем плательщикам этого налога, которые в указанном периоде совершали облагаемые им операции (п. 5 ст. 174);

- лицам, обязанным удержать налог из выплат, производимых в пользу иного лица (пп. 2-5 ст. 161);

- выставившим счет-фактуру на отгрузку с указанной в нем суммой НДС (п. 5 ст. 173):

- неплательщикам налога, становящимся таковыми в силу применения ими спецрежима;

- освобождаемым от уплаты НДС по ст. 145;

- осуществляющим операции, не попадающие под налог по ст. 149.

Плательщиками НДС (в т. ч. НДС 3-го квартала) признают юрлиц (российских и зарубежных), а также ИП, осуществляющих (ст. 143, 146-148 НК РФ):

- облагаемую налогом деятельность на территории России;

- перемещение товаров через границу РФ или Таможенного союза .

Подробнее о плательщиках/неплательщиках НДС читайте в статье «Кто является плательщиком НДС?» .

Если налогоплательщик использует освобождение от налога по ст. 145 НК РФ (по причине незначительного объема выручки), то декларацию он не представляет. Исключением является случай, когда такой налогоплательщик является налоговым агентом (письмо ФНС России от 04.06.2015 № ГД-4-3/9650@).

О том, что нужно сделать для получения предусмотренного ст. 145 НК РФ освобождения от уплаты налога, читайте в статье «Как правильно освободиться от НДС» .

ВАЖНО! Подавать заявление об освобождении от НДС нужно не позже 20-го числа того месяца, с которого планируется использовать право на освобождение от НДС. Верховный суд РФ пришел к выводу, что при отсутствии своевременно поданного заявления об освобождении от НДС у налогоплательщика нет права освободиться от налога , даже если объемы выручки незначительны.

Суммы, составляющие налог к уплате и к вычету

Итоговый результат, образующийся в декларации по НДС - за 3-й квартал в том числе, - будет получен путем уменьшения суммы налога, начисляемой к уплате по проведенным за период операциям, на величину вычетов по нему. Причем этот результат отразится в декларации даже в том случае, если его величина будет отрицательной (т. е. когда вычеты превысят сумму, начисленную к уплате). Отрицательный итог такой операции составит ту величину налога, которую налогоплательщик вправе вернуть из бюджета, если ИФНС после проверки обоснованности внесенных в декларацию сумм не найдет оснований для отказа.

В расчете налога, получаемого таким способом, будут задействованы данные большинства разделов декларации (с 3-го по 6-й). Основные сведения для него дадут разделы 3 (реализация по ставкам 18, 10% и расчетным) и 4 (продажи по ставке 0%).

Однако никогда в этом расчете не будет участвовать налог, отражаемый в разделе 2 (т. е. НДС, уплачиваемый в связи с выполнением обязанности удержать налог из выплат, производимых в пользу иного лица).

О правилах внесения данных в раздел 2 читайте в материале «Как заполнить правильно налоговому агенту раздел 2 декларации по НДС?» .

Особым будет расчет, составляемый лицами, работающими без НДС, но выставляющими счета-фактуры с выделением в них суммы налога. Они не вправе брать налог к вычету, поэтому в составляемой ими декларации будут только суммы, начисляемые к уплате.

О порядке заполнения декларации по НДС и ее отдельных разделов смотрите в материалах:

- «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)» ;

- «Декларация по НДС для ИП - порядок заполнения и сдачи» ;

- «Как правильно заполнить декларацию по НДС налоговому агенту?» ;

- «Экспорт в Белоруссию - декларация по НДС в 2018 году» ;

- «Порядок заполнения раздела 6 декларации по НДС» ;

- «Порядок заполнения раздела 9 декларации по НДС» ;

Что делать, если вы не включили счета-фактуры в раздел 9 декларации и налоговики запросили у вас разъяснения, читайте .

- «Порядок заполнения раздела 10 декларации по НДС» ;

- «Порядок заполнения раздела 11 декларации по НДС» .

Сдача отчетности по НДС за 3-й квартал 2018 года: форма, срок и способ

Декларацию, подлежащую сдаче по НДС за 3-й квартал 2018 года, следует составить по форме, утвержденной приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в редакции от 20.12.2016, используя в ней те разделы, для заполнения которых у налогоплательщика имеются данные.

Срок сдачи НДС-отчета за 3-й квартал 2018 года подчиняется единому требованию, установленному в отношении него п. 5 ст. 174 НК РФ и предписывающему представить декларацию в ИФНС до завершения 25-го числа следующего за истекшим налоговым периодом месяца. Конкретная дата в реальности может быть смещена на более поздний день из-за совпадения с общевыходным днем (п. 7 ст. 6.1 НК РФ), но 25.10.2018 — будний день, и поэтому именно он станет крайним для подачи декларации.

О последствиях несвоевременной сдачи декларации читайте в статье «Какой размер штрафа за несдачу декларации по НДС в 2017-2018 годах?» .

В качестве единственного доступного для налогоплательщиков и налоговых агентов способа сдачи отчетности по НДС НК РФ (п. 5 ст. 174) указывает электронный с оговоркой, что при ином способе она не будет считаться сданной.

ОБРАТИТЕ ВНИМАНИЕ! Для налоговых агентов, которые не являются налогоплательщиками НДС или являются налогоплательщиками, освобожденными от уплаты НДС, сделано исключение из этого правила. Они могут подать декларацию на бумаге.

Скачать бланк декларации можно .

Уплата налога: особенности для НДС

В отношении определения сроков уплаты НДС за 3-й квартал 2018 года также действуют установленные НК РФ (пп. 1, 4 ст. 174) общие правила, которые ставят эти сроки в зависимость от лиц, обязанных произвести платежи:

- Для обычных плательщиков налога они разбиваются на 3 даты, отвечающие 25-му числу каждого из месяцев квартала, следующего за отчетным, что для НДС 3-го квартала 2018 года будет соответствовать 25.10, 26.11 (с учетом переноса из-за совпадения с выходным днем) и 25.12. Каждая из этих дат является крайней для уплаты 1/3 суммы налога, начисленной к уплате по декларации, и первая из них совпадает с датой направления отчетности в ИФНС. При этом налог, уплачиваемый при ввозе на территорию, подконтрольную РФ, платится непосредственно при оформлении этой процедуры и никак не связан с датой подачи отчетности по НДС.

- Налоговые агенты, обязанные удержать налог из выплат, производимых в пользу иного лица, одновременно с оплатой этому лицу должны сделать и платеж в бюджет, равный соответствующей сумме НДС.

- Для лиц, работающих без НДС, но выставляющих счета-фактуры с выделением в них суммы налога, в этом вопросе также установлен особый порядок. Они перечисляют налог, начисленный в декларации, только 1 раз — в срок, совпадающий с датой направления отчетности в ИФНС.

Пример и особенности заполнения платежного получения по НДС смотрите в статье «Платежное поручение по НДС в 2018 году - образец» .

Итоги

Подготовка и процесс сдачи отчетности по НДС за 3-й налоговый период 2018 года, а также сроки уплаты сумм, начисленных в этой отчетности, не отличаются от соответствующих процедур и сроков, действительных для этого налога с начала 2018 года.

Декларация по НДС - стандартная отчетная форма, которую заполняют плательщики НДС. Как правильно заполнить декларацию по НДС по итогам 1-го квартала? В этом материале вы найдете пошаговую инструкцию с примером заполнения декларации, общие правила оформления отчетности, а также сможете скачать образец заполнения налоговой декларации по НДС и пустой бланк утверждённой формы.

Кто обязан сдать декларацию по НДС в 2019 году

В соответствии с п. 5 статьи 174 и пп. 1 п. 5. статьи 173 НК РФ по НДС отчитываются:

- организации и индивидуальные предприниматели — плательщики НДС (не платят этот налог фирмы и ИП, перешедшие на УСН, ЕНВД, ПСН, ЕСХН или изначально использующие эти режимы);

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Сдают ее по месту учёта фирмы или регистрации места жительства ИП.

Срок сдачи декларации НДС в 2019 году

В 2019 году сроки сдачи следующие:

На выходные даты не выпадают — переносов сроков нет. Таким образом, срок сдачи НДС за 1 квартал 2019 года — 25 апреля 2019 года.

Форма декларации по НДС за 1 квартал 2019 года

Утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, надо заполнять с учетом изменений, внесенных Приказом ФНС России от 28.12.2018 N СА-7-3/853@. Образец заполнения декларации НДС за I квартал 2019 года учитывает внесенные приказом изменения.

Отчет состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и Раздел 1. Остальные части заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя. Но в особых случаях бумажная отчётность всё же сдаётся.

Ее могут подать на бумаге:

- налоговые агенты — неплательщики НДС (спецрежимники) или получившие освобождение от его уплаты;

- организации и ИП — неплательщики НДС или получившие освобождение от его уплаты, если одновременно:

- они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали на основе агентских договоров (в интересах других лиц) с применением счетов-фактур.

Освобождение от обязанностей плательщика налога можно получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн. рублей.

Штраф за непредставление декларации в 2019 году

Штраф по статье 119 НК РФ — 5 % от не уплаченной вовремя суммы налога. Он предусмотрен как за непредставление отчетности, так и за ее сдачу в иной форме.

Общие правила заполнения декларации

- Используйте только утвержденную форму (при сдаче в бумажном виде допустимо заполнение от руки или на компьютере — распечатывайте только на одной стороне листа А4, не скрепляйте степлером).

- В каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки.

- Суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасываете.

- Текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами чёрного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New размер 16-18).

Заполнение декларации по НДС в 2019 году: пошаговая инструкция

Пример: как заполнить декларацию по НДС за 1-й квартал 2019 года.

Шаг 1 — Титульный лист

- ИНН и КПП фирмы указываются вверху страницы, затем они автоматически дублируются на каждом листе документа;

- номер корректировки при сдаче первичной декларации — три нуля;

- код налогового периода для 1-го квартала — 21. Остальные коды: 22 — 2-й квартал; 23 — 3-й квартал; 24 — 4-й квартал. При сдаче декларации ежемесячно и при ликвидации фирмы коды другие;

- отчётный год 2019;

- каждая налоговая инспекция имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС: первые две цифры — код региона, вторые две цифры — код инспекции. Декларация сдаётся в ИФНС по месту регистрации налогоплательщика;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды в приложении 3 Приказа ФНС от 29 октября 2014 г. N ММВ-7-3/558@:

|

По месту учета ИП |

|

|

По месту учета организации — крупнейшего налогоплательщика |

|

|

По месту учета организации, не являющейся крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника — крупнейшего налогоплательщика |

|

|

По месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета |

|

|

По месту нахождения налогового агента |

|

|

По месту учета налогоплательщика при выполнении соглашения о разделе продукции |

|

|

По месту осуществления деятельности иностранной организации через отделение иностранной организации |

ООО «ВЕСНА» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляет код 214.

Алгоритм заполнения:

- название фирмы впишите в самое длинное поле титульного листа декларации, пропуская между словами одну ячейку;

- код вида экономической деятельности можно узнать, используя классификатор. ООО «ВЕСНА» производит гофрокартон. Подробнее узнать, какой ОКВЭД ставить в декларации по НДС за 1 квартал 2019 г., можно с помощью Приказа Росстандарта от 31.01.2014 N 14-ст ;

- номер телефона;

- число страниц в декларации. ООО «ВЕСНА» сдает декларацию по НДС за 1-й квартал 2019 года на 18 листах;

- внизу титульного листа вписывают ФИО налогоплательщика или его представителя, ставят дату подачи и подпись.

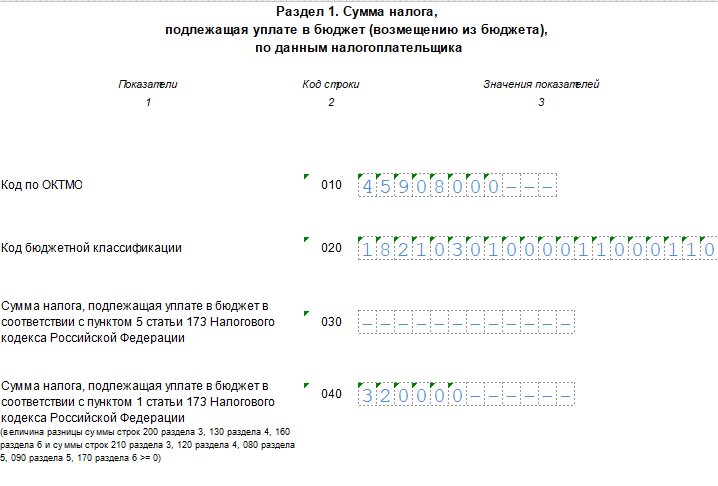

Шаг 2 — Раздел 1

Построчно:

- в строке 010 1-го раздела декларации ставят код ОКТМО. На примере — 45908000 — муниципальный округ «Черемушки» г. Москвы;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ. КБК по НДС 2019 найдёте ;

- 030 — начисленный НДС по п. 5 статьи 173 НК РФ . Это налог, который уплачивается при выставлении покупателю счета-фактуры с включённым НДС лицами, не являющимися его плательщиками, или освобождёнными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «ВЕСНА» это поле заполняет прочерками;

- 040 — итоговое значение Раздела 3 декларации;

- 050 — сумма итоговых значений из разделов 4-6 декларации. ООО «ВЕСНА» эти разделы пропускает — налоговой базы и налога к уплате по нулевой ставке нет, сумм к возмещению из бюджета в квартале не образовалось. В поле прочерки;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «по месту учета» код «227»). ООО «ВЕСНА» ставит прочерки.

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «ВЕСНА» этот раздел пропускает.

Шаг 3 — Раздел 3

Построчно:

- 010-040 — налоговая база за отчётный квартал 2019 года. ООО в 1-м квартале 2019 реализовало товар, который облагается по ставке 20%, поэтому заполняет в декларации только строку 010 (в отдельных графах налоговая база и сумма НДС). В остальных полях ставятся прочерки;

- 070 — авансовые или иные платежи в счет предстоящих поставок товаров. Организация получила в отчётном периоде аванс в счёт будущей поставки в размере 2 360 000 включая НДС. В строку 070 заносится отдельно по графам — налоговая база (1 800 000 руб.) и сам налог (300 000 руб.).

- 080-100 — налог, который подлежит восстановлению. В приведенном примере таких сумм нет — в полях прочерки;

- 105-109 — суммы корректировок при реализации товаров, имущественных прав или предприятия в целом.

- 110 — налог с учетом восстановления (сумма последних граф строк 010-080 раздела 3 декларации);

- 120-185 — налог, подлежащий вычету (ст. 171 НК РФ , 172 НК РФ , п. 11 ст. 2 Протокола по экспорту и импорту). В нашем примере заполнена строка 120 — сумма НДС, уплаченная при покупке товара в РФ соответствии со ст. 171 НК РФ, а также строка 170. Обратите внимание — в форме появилась новая строка 135.

- 190 — общая сумма вычета (сумма строк 120-180);

- 200 — итоговая сумма налога к уплате за 1-й квартал по разделу 3. Разница (положительная) между суммой к уплате и суммой к вычету — разность строк 110 и 190.

- 210 — итоговая сумма к возмещению по разделу 3 декларации НДС за 1-й квартал 2019 года. Строка заполняется, если разница отрицательная.

Разделы декларации с 4-го по 6-й фирма заполняет при совершении в отчётном квартале продаж, которые облагаются налогом по льготной нулевой ставке. Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ, и по предоплате товаров длительного цикла изготовления. ООО «ВЕСНА» таких операций в 1-м квартале 2019 не совершало.

Шаг 4 — Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, право на вычет по которым возникло в отчетном периоде. ООО «ВЕСНА» вправе вычесть НДС, который был предъявлен продавцом-контрагентом и включён в выставленный счёт-фактуру, из общей суммы к уплате.

Продолжение Раздела 8

Построчно:

- 001 — прочерк, так как декларация первичная. Заполняется только при подаче уточнённой формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок. В приведённом случае указан код 01.

- 020 — номер счёта-фактуры, предъявленного продавцом;

- 030 — дата составления счёта-фактуры;

- 040-090 — заполняются при исправлении счёта-фактуры или выставлении корректировочного счёта;

- 100 — номер документа об оплате.

- 110 — дата составления платёжного поручения;

- 120 — дата принятия товара на учёт.

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника — не заполняется;

- 150 — номер таможенной декларации вписывают только при импорте товара из других стран. Ставим прочерки;

- 160 — расчёт с продавцом производился в российской валюте;

- 170 — стоимость покупки по счёту-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок в 4 квартале.

Шаг 5 — Раздел 9

Часть 9 декларации включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала. Обязательно нужно отразить предоплату в счёт будущей поставки товаров в размере 2 360 000 рублей (включая НДС 18%). Итоговая страница по сумме операций и налогу заполняется один раз.

Раздел 9 по первой операции

Построчно:

- 001 — прочерк, так как декларация первичная (заполняется только в уточненной декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счёта-фактуры;

- 030 — дата счёта-фактуры;

- 035 — регистрационный номер таможенной декларации;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в Товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счёта-фактуры;

- 100 — ИНН и КПП покупателя.

- 110 — ИНН и КПП посредника (не заполняется);

- 120-130 — номер и дата документа об оплате;

- 140 — код валюты.

- 150-160 — стоимость продажи с учётом налога в валюте счёта-фактуры и в рублях. Так как счёт в рублях, строку 150 не заполняем;

- 170-190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%). Все операции Раздела 9 осуществлялись по ставке 20%;

- 200-220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобождённых от уплаты налога. ООО "ВЕСНА" заполняет строку 200.

Раздел 9 по второй и последующим операциям

Почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Принцип заполнения тот же, но различаются величины, даты и реквизиты покупателя.

Итоговые показатели раздела 9

- 230 — общая стоимость продаж по ставке 20% без учёта НДС;

- 235 — общая стоимость продаж по ставке 18% без учёта НДС

- 240 — общая стоимость продаж — 10% без НДС;

- 250 — общая стоимость продаж — 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобождённая от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики, и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учёта счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобождённые от его уплаты, при выставлении ими счетов-фактур с включённым налогом. ООО "ВЕСНА" эти разделы оставляет пустыми.

Декларация НДС за 1 квартал 2019, бланк (формат.xls)

Заполнить декларацию в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО - Мое дело , Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Салат в виде собаки на новый год Красивые салаты в виде собаки

Салат в виде собаки на новый год Красивые салаты в виде собаки Спагетти с грибами – необычное сочетание обычных продуктов

Спагетти с грибами – необычное сочетание обычных продуктов Рецепты приготовления мамалыги из кукурузной крупы Кулинария мамалыга

Рецепты приготовления мамалыги из кукурузной крупы Кулинария мамалыга